Zweites Betriebsrentenstärkungsgesetz ("BRSG 2.0") vom 21. Januar 2026.

Am 21. Januar 2026 wurde das "Betriebsrentenstärkungsgesetz 2.0" im Bundesgesetzblatt verkündet. Es ist die sinnvolle Ergänzung und Fortführung des Betriebsrentenstärkungsgesetzes vom 01.01.2018 und enthält zusätzliche Optimierungen zur weiteren Stärkung der Betriebsrente.

Hier die wesentlichen Neuerungen im Überblick:

Das Sozialpartnermodell gem.§ 24 BetrAVG wird weiter ausgebaut. In Zukunft können auch nicht tarifgebundene

Arbeitgeber unter bestimmten Voraussetzungen an einem bestehenden Modell teilnehmen.

Ebenso wird die Nutzung von Opting-Out-Modellen gem. § 20 Abs. 3 BetrAVG für nicht tarifgebundene Arbeitgeber optimiert, sofern der Arbeitgeber einen Zuschuss von mindestens 20 % des umgewandelten Entgelts zahlt und ein etwaig einschlägiger Tarifvertrag Entgeltansprüche nicht oder nicht üblicherweise regelt.

Die Abfindungsoptionen

werden optimiert.

Gemäß § 3 Abs. 2a BetrAVG können monatliche Anwartschaften bis zu 2 % der Bezugsgröße nach § 18 SGB IV im Einvernehmen mit dem Arbeitnehmenden abgefunden werden, sofern der Abfindungsbetrag unmittelbar zur Zahlung von Beiträgen in die Deutsche Rentenversicherung verwendet wird.

Die einseitige Möglichkeit des Arbeitgebers zur zustimmungsfreien Abfindung wurde von 1 % auf 1,5 % der mtl. Bezugsgröße gem. § 18 SGB IV erhöht.

Die Geringverdienerförderung gem. § 100 EStG für zusätzliche arbeitgeberfinanzierte bAV wird verbessert. Die starre Einkommensgrenze von mtl. 2.575 Bruttoeinkommen pro Mitarbeiter:in wird in Zukunft dynamisiert durch Kopplung an die BBG DRV in Höhe von 3%.

Zusätzlich wird der maximale jährliche Dotierungsrahmen des Arbeitgebers auf 1.200 Euro pro Mitarbeiter:in erhöht (Inkrafttreten ab 01.01.2027).

Die vorzeitige Inanspruchnahme einer bAV gem. § 6 BetrAVG

wird optimiert. In Zukunft reicht grundsätzlich bereits der Bezug einer Teilrente (bislang galt die Regelung einer Vollrente) aus der Deutschen Rentenversicherung.

Ergänzend dazu bleibt es bei der individuellen Regelung zur vorzeitigen Abrufbarkeit in der arbeitsrechtlichen Zusage (Inkrafttreten ab 01.01.2027).

Die Optionen zur Wiederinkraftsetzung nach entgeltlosen Zeiten gem. § 212 VVG bei Entgeltumwandlung wird für Mitarbeiter:innen verbessert. Diese kann nun für alle möglichen entgeltlosen Zeiten innerhalb von 3 Monaten nach Ende der entgeltlosen Zeit beantragt werden

(Inkrafttreten ab 01.07.2026).

Podcast zum BRSG 2.0 (mit KI Unterstützung):

Update Juni 2025: Referentenentwurf zum Betriebsrentenstärkungsgesetz 2.0 vom 17. Juni 2025.

Die neue Bundesregierung hat den Referentenentwurf in weiten Teilen aus 2024 übernommen.

Es bleibt abzuwarten, inwieweit jetzt noch ergänzende Optimierungen durch die Verbandsanfragen hinzukommen.

In jedem Fall wird sich ein hoher Beratungsbedarf für Arbeitgeber ergeben, die Ihren Status Quo in der Umsetzung zur betrieblichen Altersversorgung in diesem Zusammenhang überprüfen lassen wollen, um ggf. bestehende Fallstricke und rechtliche Unklarheiten checken zu lassen.

Jetzt sollte man als Arbeitgeber den "bAV Quick Check" machen.

PDF-Dokument [650.7 KB]

Update Juni 2024: Referentenentwurf zum Betriebsrentenstärkungsgesetz 2.0 vom 27. Juni 2024.

Der Entwurf bringt Optimierungen beim Sozialpartnermodell, Opting Out und anderen praktischen Anwendunden bei der Umsetzung zur betrieblichen Altersversorgung, die Arbeitgeber entlasten und die

Verbreitung vorantreiben sollen. Auch die Arbeitgeberförderung nach § 100 EStG wird verbessert.

Der Entwurf geht nun an die Verbände zur weiteren Beratung/Ergänzung.

Update Januar 2022:

Machen Sie als Arbeitgeber jetzt den bAV Quick Check zum gesetzlichen 15% Arbeitgeberzuschuss:

PDF-Dokument [594.1 KB]

Update Januar 2021: Der Countdown läuft, ab dem 01.01.2022 gilt der 15% Arbeitgeberzuschuss bei Entgeltumwandlung gem. § 1a Abs. 1a BetrAVG auch für bestehende Verträge.

Es stellt sich hier die Frage der praktischen Umsetzung, da viele Entgeltumwandlungen mit Versicherungsverträgen begründet wurden, die zum Teil vor Jahrzehnten abgeschlossen wurden.

Diese Tatsache wirft mehrere Fragen auf:

+ Diese Tarife sind oft heute für eine Erhöhung nicht mehr offen?

+ Wird bereits der steuerliche Höchstbetrag genutzt?

+ Wie kann der Anspruch auf 15% pragmatisch umgesetzt werden?

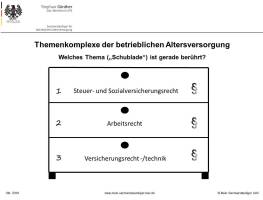

Hier muß sich für die Beantwortung dieser Fragen bewusst gemacht werden, dass in der betrieblichen Altersversorgung stets verschiedene Themenkomplexe („Schubladen“) angesprochen werden.

Wie ist der Anspruch auf 15% Arbeitgeberzuschuss einzuordnen?

Diese Verpflichtung ist klar ein arbeitsrechtlicher Anspruch auf Beteiligung des Arbeitgebers.

Der Anspruch bezieht sich auf „Zuschuss zur Entgeltumwandlung“, nicht auf einen konkreten Versicherungsvertrag, d.h. die

Umsetzung kann grundsätzlich im Wege einer Erhöhung des bestehenden Vertrages (bisheriger Versorgungsträger) oder im Wege eines neuen zusätzlichen Vertrages (auch bei einem neuen Versorgungsträger)

erfolgen. Dies obliegt der versicherungstechnischen Prüfung und Umsetzung des Versorgungsträgers. Auch ist als Ventillösung die Anpassung der Entgeltumwandlungsvereinbarung zwischen Arbeitgeber und

Mitarbeiter möglich.

Der Arbeitgeber sollte im Rahmen einer individuellen Überprüfung alle 3 Themenkomplexe beleuchten und die konzeptionelle Umsetzung nach der Maßgabe: Erfüllung des arbeitsrechtlichen Anspruches, optimale Verwaltungseinfachheit und Einhaltung steuerlicher Höchstbeträge entscheiden.

Es stellt sich hier die Frage der praktischen Umsetzung, da viele Entgeltumwandlungen mit Versicherungsverträgen begründet wurden, die zum Teil vor Jahrzehnten abgeschlossen wurden.

Diese Tatsache wirft mehrere Fragen auf:

+ Diese Tarife sind oft heute für eine Erhöhung nicht mehr offen?

+ Wird bereits der steuerliche Höchstbetrag genutzt?

+ Wie kann der Anspruch auf 15% pragmatisch umgesetzt werden?

Hier muß sich für die Beantwortung dieser Fragen bewusst gemacht werden, dass in der betrieblichen Altersversorgung stets verschiedene Themenkomplexe („Schubladen“) angesprochen werden.

Wie ist der Anspruch auf 15% Arbeitgeberzuschuss einzuordnen?

Diese Verpflichtung ist klar ein arbeitsrechtlicher Anspruch auf Beteiligung des Arbeitgebers.

Der Anspruch bezieht sich auf „Zuschuss zur Entgeltumwandlung“, nicht auf einen konkreten Versicherungsvertrag, d.h. die

Umsetzung kann grundsätzlich im Wege einer Erhöhung des bestehenden Vertrages (bisheriger Versorgungsträger) oder im Wege eines neuen zusätzlichen Vertrages (auch bei einem neuen Versorgungsträger)

erfolgen. Dies obliegt der versicherungstechnischen Prüfung und Umsetzung des Versorgungsträgers. Auch ist als Ventillösung die Anpassung der Entgeltumwandlungsvereinbarung zwischen Arbeitgeber und

Mitarbeiter möglich.

Der Arbeitgeber sollte im Rahmen einer individuellen Überprüfung alle 3 Themenkomplexe beleuchten und die konzeptionelle Umsetzung nach der Maßgabe: Erfüllung des arbeitsrechtlichen Anspruches, optimale Verwaltungseinfachheit und Einhaltung steuerlicher Höchstbeträge entscheiden.

"Jetzt Ihre bAV neu ordnen, überprüfen

und rechtssicherer für die Zukunft aufstellen.

Chancen nutzen & Risiken vermeiden."

Regeln Sie jetzt die 15% Zuschusspflicht im Bestand!

Tipp: Jetzt eine Versorgungsordnung einführen oder anpassen.

Kontakt:

Update Juli 2020: Erhöhung der steuerlichen Arbeitgeberförderung gem. § 100 EStG in der bAV

Im verabschiedeten Grundrentengesetz wird auch in Artikel 6 eine Erhöhung der steuerlichen Förderung gem. § 100 EStG beschlossen. Die Förderung für den Arbeitgeber wird verdoppelt.

PDF-Dokument [191.2 KB]

PDF-Dokument [563.1 KB]

Betriebsrentenstärkungsgesetz ab 2018:

Einführung einer reinen Beitragszusage mit Zielrente ohne

Garantie

Aus Sicht der Arbeitgeber war die betriebliche Altersversorgung unter Umständen mit dem Risiko der Einstandspflicht verbunden. Denn nach § 1 Abs. 1 S. 3 BetrAVG haftet der Arbeitgeber für die Erfüllung von Zusagen aus der Altersversorgung auch dann, wenn er sich eines externen Trägers bedient.

Nach dem neuen „Sozialpartnermodell“ soll dies noch einfacher werden (für Tarifverträge/Regelung):

-

Der Arbeitgeber zahlt den Beitrag, darüber hinaus hat er keine weitere Verpflichtung, keine Garantien bei der Leistung. Es resultiert am Ende aus dieser neuen Zusageform eine Zielrente ohne Kapitalwahlrecht („pay and forget“).

-

Diese reine Beitragszusage soll grundsätzlich ausschließlich in einem Sozialpartnermodell umsetzbar sein. Nach dem Entwurf (Entwurf § 21 ff. BetrAVG) müssen sich die Tarifvertragsparteien auf diese Umsetzungsform einigen oder auf ein gemeinsames Versorgungswerk zurückgreifen. Nichttarifgebundene Unternehmen sollen aber eine „Beitrittsoption“ erhalten.

-

Es können Direktversicherung, Pensionskasse und Pensionsfonds als Umsetzer genutzt werden.

-

Bei der Beitragszusage und Entgeltumwandlung müssen mind. 15% der Sozialabgabenersparnis an den Mitarbeiter weitergegeben werden (ab 01.01.2018).

-

Beitragszusagen sind sofort unverfallbar. Als Ausgleich für die Enthaftung des Arbeitgebers „sollen“ Tarifverträge einen zusätzlichen, eigens nach dem neuen § 3 Nr. 63a EStG steuerbefreiten „Sicherungsbeitrag“ vorsehen, den der Arbeitgeber entrichten muss.

-

Über Tarifverträge kann eine verpflichtende Entgeltumwandlung als „Opting-out“ Variante auch für bereits bestehende Arbeitsverhältnisse, eingeführt werden. Das Angebot zur Entgeltumwandlung „gilt als angenommen“, wenn es der Arbeitgeber mindestens drei Monate vor Umwandlung schriftlich unterbreitet und auf den Umwandlungsbetrag hingewiesen hat.

Ausweitung des Förderrahmens nach § 3 Nr. 63 EStG

Der Dotierungsrahmen des § 3 Nr. 63 EStG wird von derzeit 4 % der Beitragsbemessungsgrenze West in der DRV auf 8 %

ausgeweitet.

-

Differenzierung von Alt- und Neuzusagen im Zusammenhang mit dem § 40b EStG in der bis 31.12.2004 geltenden Fassung entfällt. Beiträge in einem alten 40b-Vertrag werden auf den erhöhten Dotierungsrahmen angerechnet.

-

Sozialversicherungsrechtlich gibt es keine Erhöhungen, es bleibt bei den 4 % der BBG West DRV.

Einführung eines neuen Förderbetrages für zusätzliche Arbeitgeberbeiträge

Dies ist zentraler Bestandteil der Förderung in klein – und mittelständischen Betrieben als

Hauptzielgruppe.

-

Für Mitarbeiter mit max. 2.200 Euro brutto mtl. Entgelt kann der Arbeitgeber einen Betrag von 30 % eines zusätzlichen Arbeitgeberbeitrages zur bAV direkt bei der Lohnsteueranmeldung absetzen.

-

Der Förderbetrag ist auf max.144 Euro begrenzt. Um diesen Förderbetrag in Anspruch nehmen zu können, muss der Arbeitgeberbeitrag max. 480 Euro im Jahr betragen, bei mindestens 240 Euro Arbeitgeberbeitrag beträgt die Förderung 72 Euro für den Arbeitgeber.

Anpassung bei Riesterförderung & Grundsicherung

- Die jährliche Riester-Grundzulage steigt von 154 € auf 175 €. Zudem werden Leistungen aus einer Riester-bAV in Zukunft KVdR frei. Rentenleistungen aus bAV, Riester-und Basisrentenverträgen werden zukünftig bis zu einem Betrag von insgesamt aktuell max. 205 €* monatlicher Rente nicht auf die staatliche Grundsicherung angerechnet.

* Sockelbetrag 100 EUR fix + 30 % des übersteigenden Betrages, max. 50 % der

Regelbedarfsstufe gemäß SGB XII

Arbeitgeber müssen bei Entgeltumwandlung pauschal 15 % weitergeben

- Gilt auch außerhalb des Sozialpartnermodells für alle Entgeltumwandlungen. Für neue Umwandlungen ab 01.01.2019, für bestehende Umwandlungen ab 01.01.2022.

- Dies gilt „soweit“ Sozialabgaben gespart werden, d.h. der Arbeitgeber darf „spitz“ die tatsächliche Ersparnis berechnen.

- Diese Grundregel ist tarifdispositiv, d.h. in Tarifverträgen kann davon abgewichen werden.

Stand: Bundestagsbeschluss vom 01. Juni 2017/ Zustimmung Bundesrat 07. Juli 2017

Juli 2017

Betriebsrentenstärkungsgesetz 2018 Stand[...]

PDF-Dokument [178.9 KB]

PDF-Dokument [325.5 KB]

PDF-Dokument [368.0 KB]

PDF-Dokument [158.2 KB]

Jetzt Ihre bAV neu ordnen, überprüfen

und rechtssicherer für die Zukunft aufstellen.

Chancen nutzen & Risiken vermeiden.

Regeln Sie jetzt die 15% Zuschusspflicht!

Tipp: Jetzt eine Versorgungsordnung einführen oder anpassen.